令和6年1月1日から始まる贈与税の改正にご注意ください!

昨年度の税制改正では、相続対策に関係する大きな改正がありました。

今年から始まる贈与税の改正には注意が必要です。

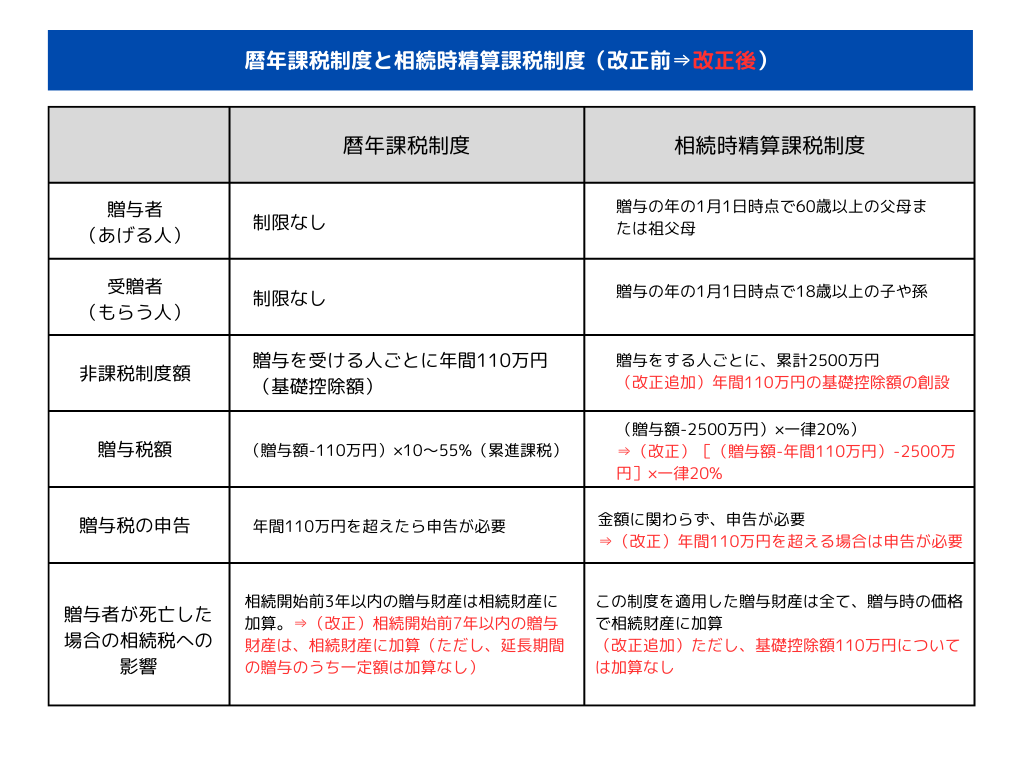

贈与税2種類の課税制度のルール変更

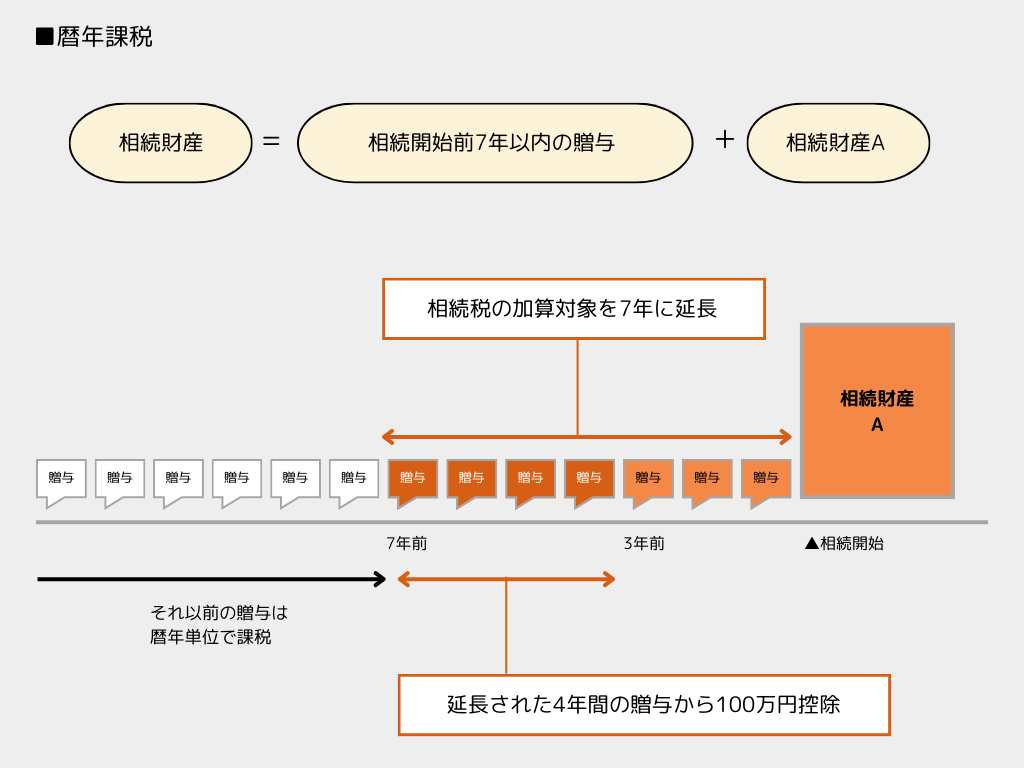

(1)暦年課税制度

贈与を受ける人ごとに年間110万円の贈与税の基礎控除がある制度です。 従来の「暦年課税制度」には、3年以内の贈与分は基礎控除の110万円も含めて相続財産に持ち戻す、いわゆる”3年縛り”がありましたが、持ち戻しの期間が3年以内から7年以内になりました。

【改正ポイント①】

生前贈与加算の期間が3年から7年へ延⾧ 亡くなった人から相続や遺贈で財産をもらった人が、生前にその亡くなった人から贈与で財産をもらっていた場合は、もらった財産を相続財産に加算して相続税を計算される期間が、その相続開始前3年以内から7年以内に延長されます。

【改正ポイント②】

適用は令和6年1月1日以後の贈与財産 令和6年1月1日以後に贈与により取得する財産について適用されます。

【改正ポイント③】

延⾧期間の贈与額のうち100万円は加算されません。 延⾧した期間(4年間)に受けた贈与のうち100万円については、相続財産に加算されません。

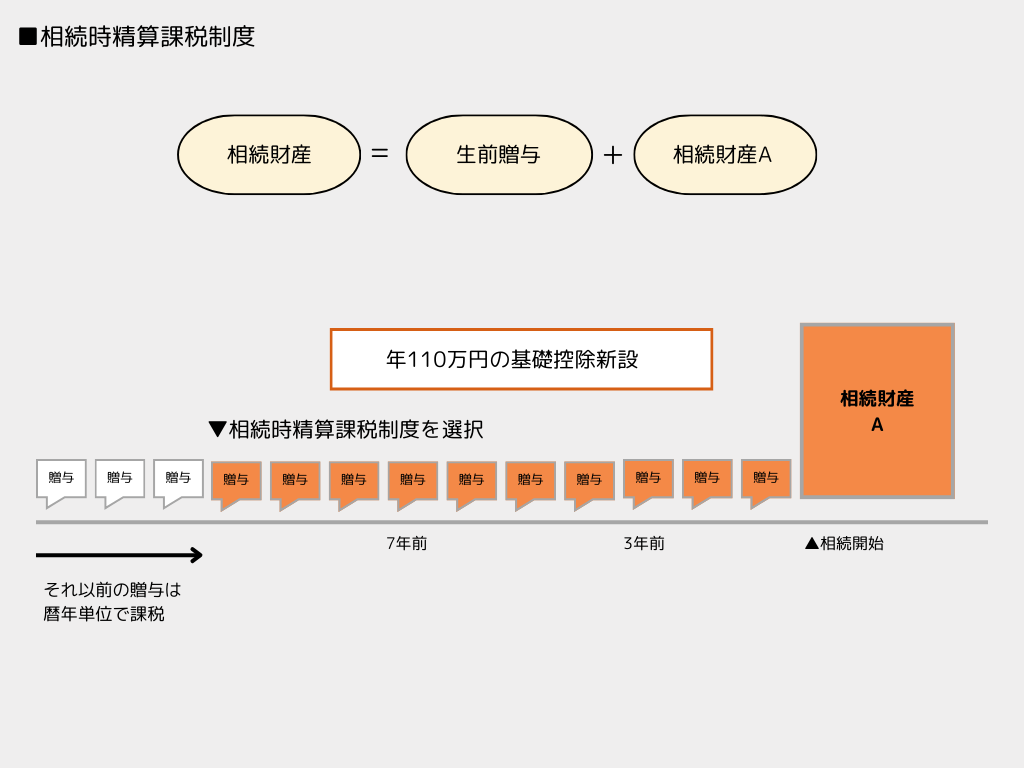

(2)相続時精算課税制度

届け出することにより、贈与をする人ごとに贈与税の特別控除額2,500万円(2,500万円を超えた額に対して一律20%の贈与税課税)ができる制度です。 2,500万円までは贈与時に非課税となり、相続時に相続税で精算するこの「相続時精算課税制度」に110万円の基礎控除が新設されました。この基礎控除分は相続時の精算に加算する必要はありません。

【改正ポイント①】

基礎控除額110万円の創設

【改正ポイント②】

基礎控除額以下の場合は申告不要

【改正ポイント③】

基礎控除額については相続財産に加算なし

【改正ポイント④】

適用は令和6年1月1日以後の贈与財産

(3)まとめ

この二つの制度は併用できず、相続時精算課税制度を選択すると暦年課税に戻れません。また、基礎控除を超える贈与があった年は毎年申告が必要で、 贈与財産はすべて相続財産に加算されます。どちらを選択するのが良いかは、ケースバスケースです。迷われたらアクシスに、ぜひご相談してください。