[免除・取消編]事業承継税制をわかりやすく解説!~事業承継時の贈与税や相続税が最大100%OFFに!~

事業承継税制をご存知ですか?

この税制では、経営者から株式を贈与されたり相続したりして事業を承継する際に、それに係る贈与税や相続税の納税を全額猶予し、ゼロにしてくれます。

事業承継税制をご存知ですか?

この税制では、経営者から株式を贈与されたり相続したりして事業を承継する際に、それに係る贈与税や相続税の納税を全額猶予し、ゼロにしてくれます。

具体的には、

①会社の後継者が先代経営者などから自社株式などを取得した場合に、

②一定の要件を満たしているときは、贈与税や相続税の納税を猶予し、

③後継者(2代目)から次の後継者(3代目)に株式を承継した場合などに

④猶予された税金が免除される制度です。

つまり事業承継税制を適用できれば、事業承継時の贈与税や相続税が最大100%OFFにできるのです。

今回(その3)は、この事業承継税制で、猶予された贈与・相続税額が免除、取消(納税)される場合について、わかりやすく解説したいと思います。

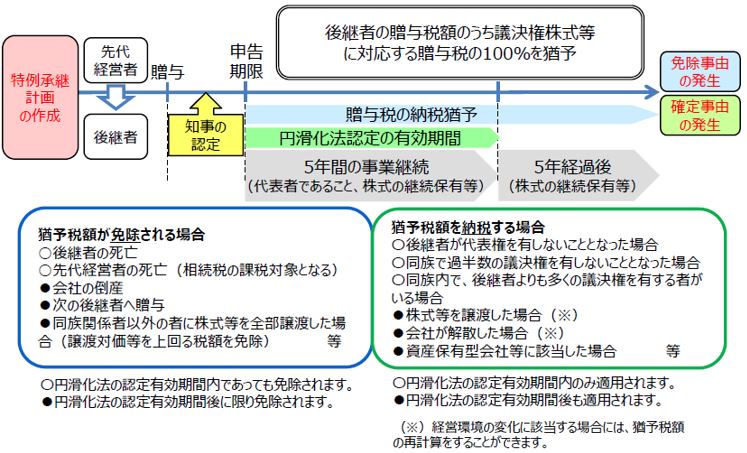

6.猶予された贈与税額が免除、取消(納税)される場合

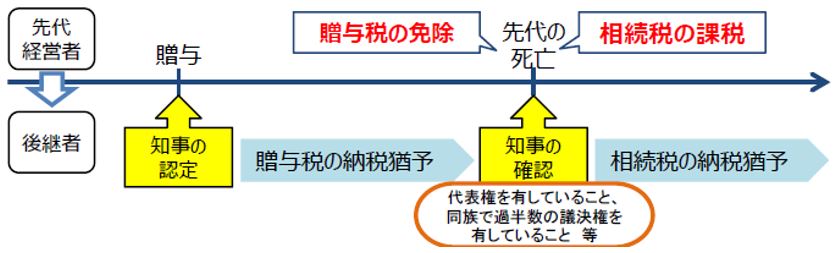

贈与税の納税猶予中に贈与者が死亡した場合

贈与者が死亡した場合には、猶予されていた贈与税は免除された上で、贈与を受けた株式等を贈与者から相続または遺贈により取得したものとみなして相続税が課税されます(贈与時の価額で計算)。その際、都道府県知事の確認(以下「切替確認」といいます。)を受けることで、相続税の納税猶予を受けることができます。

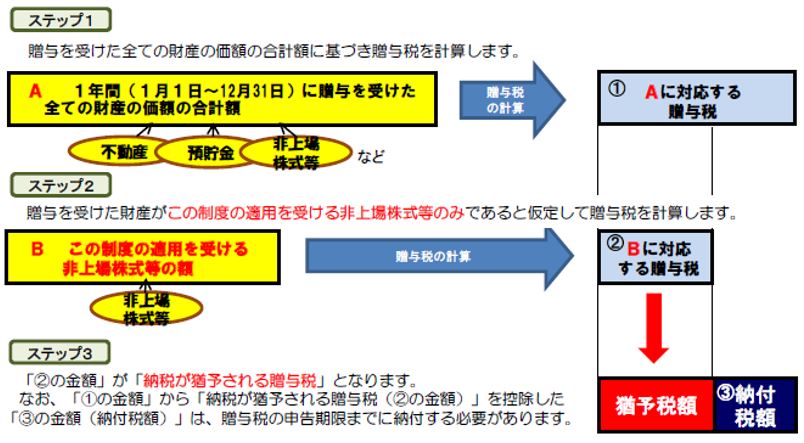

(参考)納税が猶予される贈与税などの計算方法(暦年課税の場合のイメージ)

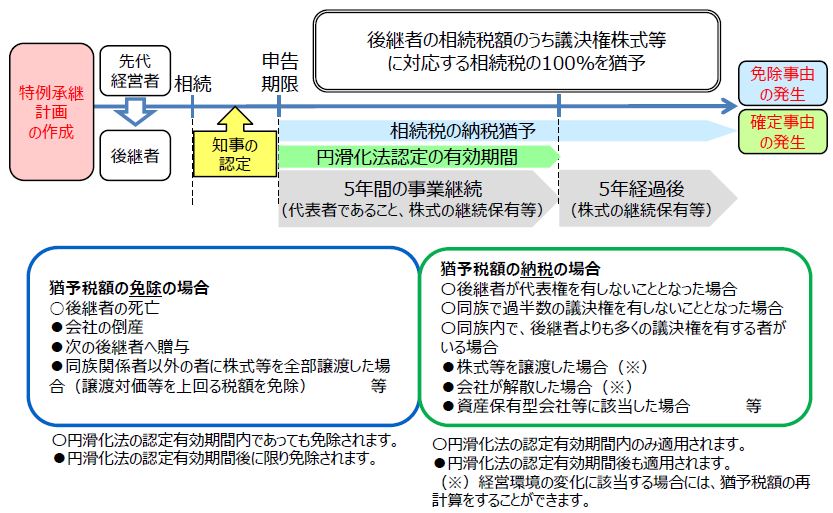

7.猶予された相続税額が免除、取消(納税)される場合

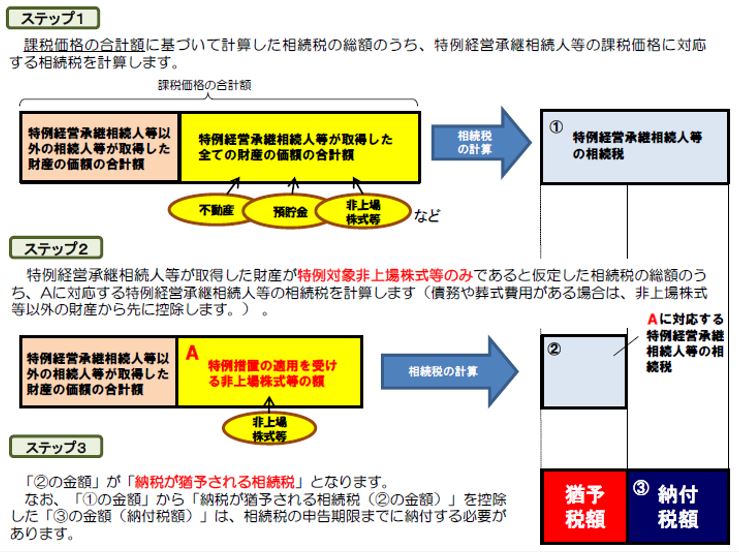

(参考)特例措置において納税が猶予される相続税などの計算方法(イメージ)

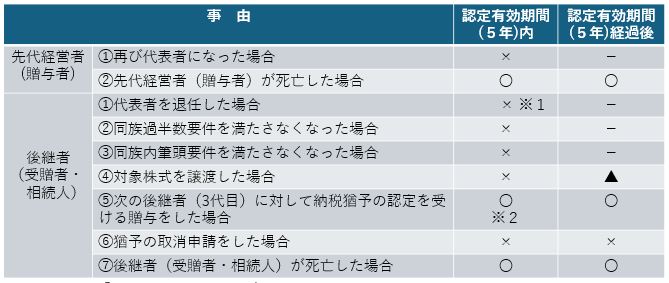

8.猶予された税額の確定事由(免除、取消(納税、一部納税)される場合)

※〇:免除、×:納税(利子税含む)、▲一部納税(利子税含む)

※1 後継者に「やむを得ない理由」が⽣じた場合を除きます。

※2 後継者に「やむを得ない理由」が⽣じたことにより株式等の贈与をした場合に限ります。

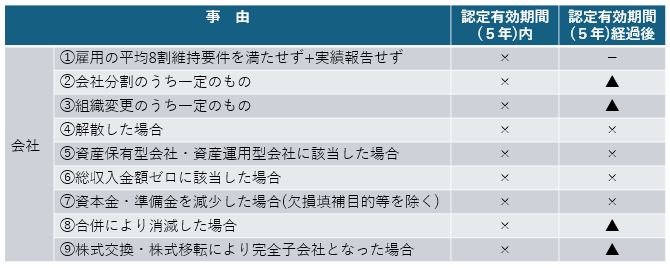

※〇:免除、×:納税(利子税含む)、▲一部納税(利子税含む)

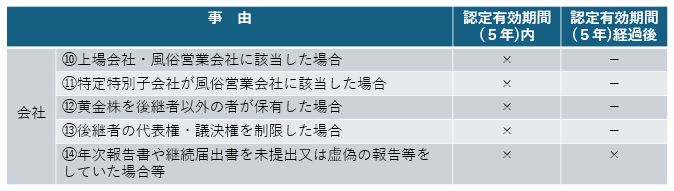

※〇:免除、×:納税(利子税含む)、▲一部納税(利子税含む)