よくわかる贈与税 その2

~暦年課税と相続時精算課税~

よくわかる贈与税シリーズ 第二弾!今回は、「暦年課税と相続時精算課税」について詳しくお伝えしたいと思います。

▼よくわかる贈与税(その1)はこちら

https://m-staff.com/souzoku/news/detail/post-5323/

6.暦年課税と相続時精算課税は、どちらを選択したほうが得なの?

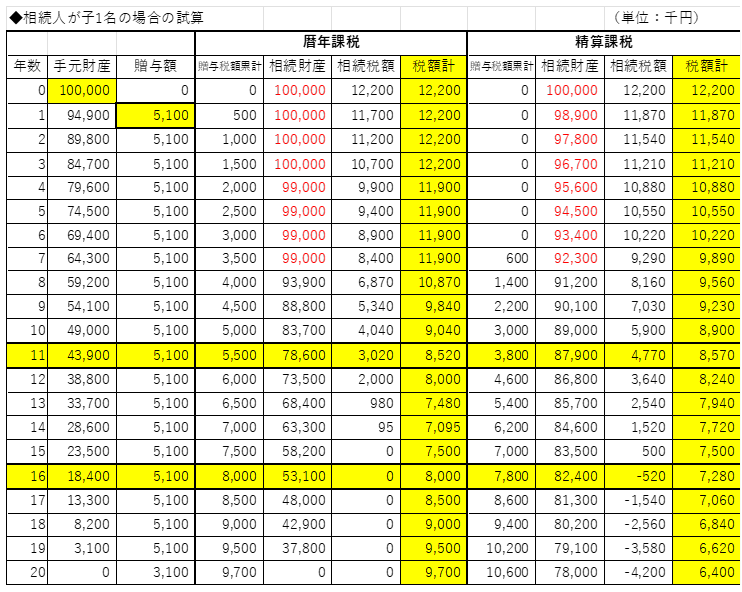

相続人は子ども一人で、資産が1億円ある方が、10年間毎年250万円を生前贈与(合計2,500万円)し、11年目に相続が発生(手元財産7,500万円)した場合の、暦年課税と相続時精算課税での、相続税と贈与税の税額合計を比較してみます。

7.やっぱり相続時精算課税を活用したほうが有利なの?

贈与期間で異なります。

6の事例は10年でしたが、17年にすると相続税と贈与税の合計は暦年課税が700万円、相続時精算課税が706万円と、今度は暦年課税が有利になります。また、毎年贈与額を310万円に増やせば、14年目から暦年課税が有利になります。

暦年課税は低い税率(310万円以内の贈与は10%)で相続財産を減らせますが、相続人等については、7年間で100万円しか減らせません。(相続開始前7年以内の贈与は100万円を除き相続財産に加算されるため)一方、相続時精算課税は、基礎控除110万円を超える部分は相続財産に加算されますが、110万円は相続財産を減らせるため、7年間で770万円減らせることができます。

110万円を超える贈与差で7年間の差額670万円をなくす年数に加え、暦年課税は8年目以降贈与税も増えるため、相続人等の場合、結果として暦年課税が有利になるには、10年を超える年数が必要です。

したがって、長く贈与できる親世代が若いうちは「暦年課税」を活用し、前期高齢者の70歳を目途に相続時精算課税に切り替えるのも一つの方法です。※令和4年平均余命 70歳(男性15.56年、女性19.89年)75歳(男性12.04年、女性15.67年)

ただ、資産の額や相続人の人数などによっても変わりますし、暦年課税で孫や子の配偶者への贈与には7年縛り(相続前7年加算)は原則としてありません。また、相続時精算課税制度を利用して贈与をした土地は、相続時に小規模宅地等の特例(土地の評価額が最大80%OFFとなる特例)の適用ができません。焦って、元には戻れない相続時精算課税を選択せず、事前にアクシスにご相談ください。無料相談・お問い合わせは、電話・LINE・メールフォームより受け付けております。

参考①毎年110万円を生前贈与するケース

「生前贈与は毎年110万円」と、決めているのであれば、暦年課税は追いつけませんので、相続時精算課税が、常に有利になります。

参考②毎年310万円を生前贈与するケース

「生前贈与は毎年310万円」と、決めているのであれば、暦年課税は、14年目に追いついて、相続時精算課税よりも有利になります。

参考③毎年510万円を生前贈与するケース

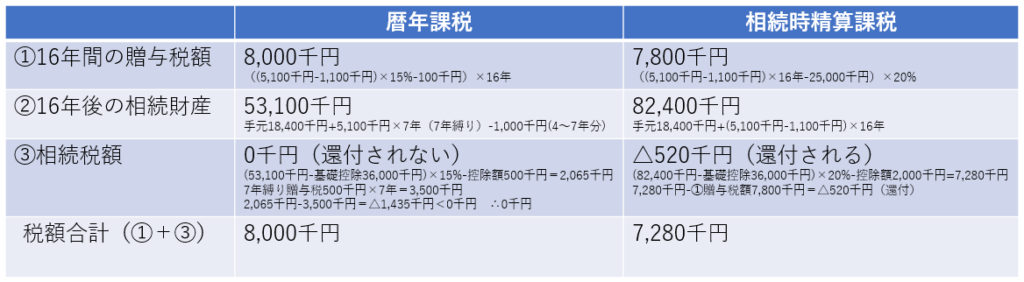

「生前贈与は毎年510万円」と、決めている場合は、少し複雑です。暦年課税は、一度11年目に追いついて、相続時精算課税よりも有利になります。しかし、暦年課税では、7年縛り(相続前7年加算)の贈与税が、相続税額を超えても超えた分が還付されないため、16年目から、相続時精算課税が有利になります。16年目の積算を、次ページで説明します。

参考③毎年510万円を生前贈与するケース:16年目の積算

生前贈与をするときの注意点

(1)暦年課税では、相続開始前7年以内の「相続人等」への贈与は相続税が課される相続時精算課税を選択しても、相続税が課されないのは年110万円だけ

(2)非課税となる「扶養義務者からの生活費や教育費の贈与」は必要なその都度渡すまとめて渡すと贈与税が課されるおそれがあります

(3)名義預金とならないようにする子供の名義で預金口座を開設して親が通帳を管理していたり、無職の配偶者名義の通帳に多額の預金をしている場合、贈与が認められず、相続税が課されるおそれがあります

(4)定期贈与は避ける非課税限度額内でも、定期的に毎年100万円を贈与すると、最初に贈与した時に「100万円×年数分」の贈与が行われたと判断され、総額で贈与税が課されるおそれがあります