小規模宅地等の特例を わかりやすく解説!~土地の金額が最大80%OFFに!~

相続税の計算で、最重要と言われる特例の存在をご存知ですか?

その特例とは、土地の評価に関する特例である小規模宅地等の特例です。この特例を適用できるか否かで、多ければ相続税が数百万円、数千万円単位で変わってきます。なぜこんなにもインパクトがあるかというと、小規模宅地等の特例の適用ができれば、土地の評価額を最大80%OFFできるからなのです。今回から数回にわたり、この小規模宅地等の特例について、税金や相続の知識が全くない方でもご理解いただけるように、わかりやすく解説したいと思います。

小規模宅地等の特例

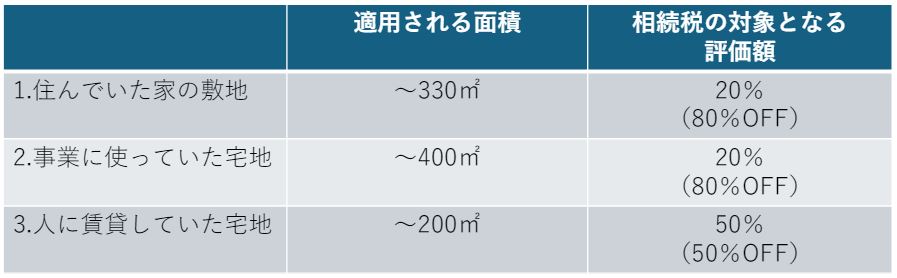

小規模宅地等の特例は、大きく3つのパターンに分けられます。故人の方が所有する次の3タイプの宅地について、相続税が特別に軽減されるというものです。

1.住んでいた家の敷地

2.個人事業・経営する会社の事業に使っていた宅地

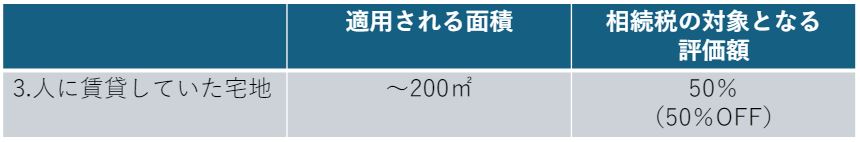

3.人に賃貸していた宅地

それぞれのタイプについて、特例が適用される面積と、相続税の対象となる評価額の軽減は、次のようになります。

以下、この3パターンについて、それぞれ説明します。

1. 住んでいた家の敷地(特定居住用宅地等)

(1)特例の対象となる土地

㋐故人が住んでいた家の敷地(故人所有)

亡くなった人が老人ホームに入居していた場合でも、亡くなった人が要介護認定を受けていた場合等の要件を満たす場合には、もともと住んでいた土地を亡くなった人が住んでいたもの

として考えることができます。また、亡くなった人が住んでいた土地の上の建物は、必ずしも亡くなった人が所有している必要はありません。建物の所有者が親族であれば、特定居住用宅地等に該当します。

㋑故人からの使用貸借で生計一親族が住んでいた家の敷地(故人所有)

生計一親族とは故人と同じ財布で生活している人をいいます。

同居している親族はほぼ生計一親族となり、別居でも故人から仕送りをもらっていたり、

逆に仕送りをしているような場合は生計一親族になります。

また、使用貸借とは、無償(タダ)で貸し借りすることを言います。

例えば、親は転勤のため東京に住んでいて、その息子が徳島の大学に行くために、親所有の

実家に住み、親からの仕送りで生活してる場合です。

このとき親が亡くなった場合は、息子が住んでいた実家の敷地は、特定居住用宅地等に該当

します。

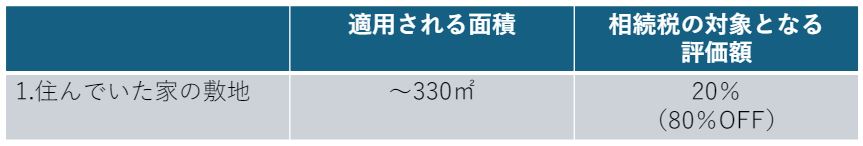

(2)特例の効果

故人等が住んでいた家の敷地が小規模宅地等の特例を受けられると、その宅地のうち330㎡以下の部分については、相続税法上の評価額が20%と扱われます。つまり、80%という非常に大きな割引が受けられます。この330㎡という広さは、「坪」「畳」の単位に換算すると「100坪」、「199畳」にもなります。したがって、かなり多くの宅地がこの特例の評価額80%減の枠の中に納まります。

(3)住んでいた家の敷地が特例を受けられる相続人

特例を受けられる相続人は、次の4種類の方々です。

①配偶者

②生前から同居している親族(同居親族)

③生計をともにしている親族(生計一親族)

④単身赴任等でやむなく同居できない親族(家なき子)

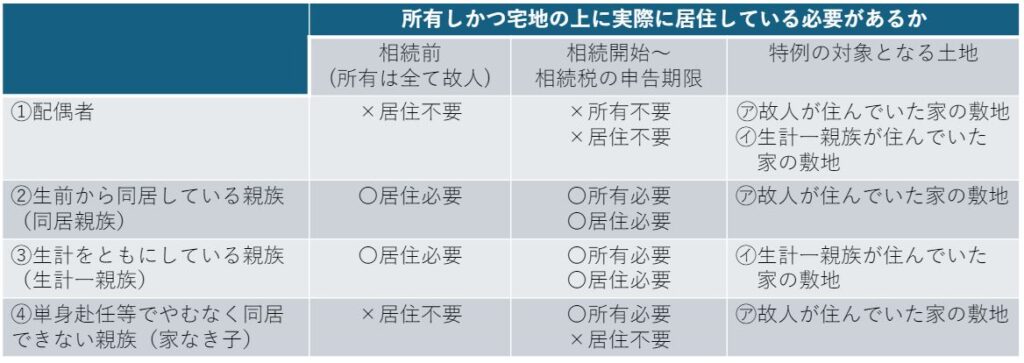

(4)特例の対象となる土地の所有・居住要件

特例を受けられる4種類の相続人について、対象となる土地の所有・居住要件は、次のとおりです。

①配偶者

配偶者が相続する場合、「㋐故人が住んでいた家の敷地」「㋑生計一親族が住んでいた家の敷地」とも、特例の対象になり、相続の前も後も故人の家に居住する必要がなく、相続後、申告期限まで土地を所有する必要もありません。法律上は、夫婦である以上、当然に一心同体だとみなされ、極端な話、一度も同居しなくても、自宅を相続しさえすれば、その敷地(宅地)の評価額が80%割り引かれます。これは、実態として、同居の有無にかかわらず、夫婦の片方がもう一方に経済的に依存していることが多いからだと思われます。なお、内縁の妻等の婚姻関係のない人は該当しません。

②同居していた親族(同居親族)

同居親族が相続する場合、「㋐故人が住んでいた家の敷地」のみが特例の対象になり、相続の前も後も故人が住んでいた家に居住し、相続後、申告期限まで土地を所有する必要があります。この要件を満たすお子様等が、相続した場合、その敷地(宅地)の評価額が80%割り引かれます。ずっと同居していたお子様が、相続税を支払うために敷地を売らなければならなくなるのを避けるため、特例で救済するということです。

この「同居」がどこまでを指すのかですが、一つの建物に同居する場合はもちろんのこと、二世帯住宅で建物内部で行き来できない完全分離型のものであっても、「同居」にあたります。ただし、この建物が区分登記建物(たとえば、二世帯住宅の1階を故人が所有、2階をお子様が所有するというような登記をした場合)のときは、二世帯住宅であっても同居親族とはならず、小規模宅地の特例の適用ができませんので、ご注意ください。

③生計をともにしていた親族(生計一親族)

生計一親族とは故人と同じ財布で生活している人をいいます。生計一親族が相続する場合、「㋑生計一親族が住んでいた家の敷地」のみが特例の対象になり、相続の前も後も住んでいた家に居住し、相続後、申告期限まで土地を所有する必要があります。例えば、転勤のため東京に住んでいた親が亡くなり、徳島の大学に行くために、子供が親所有の実家に住み、親からの仕送りで生活してたケースなどで、この要件を満たすお子様等が、相続した場合は、その敷地(宅地)の評価額が80%割り引かれます。ただし、もともと別居の場合には、このケースのように生活費等の仕送りがあって、かつ、その仕送りがないと別居の親族の生活ができないような場合でないと、生計一親族とは認められないでしょう。具体的には、老人ホームに入居した母親の年金収入では老人ホームの利用料等を負担できないため、母親の土地で別居している長男が、自身の収入等から生活費等を負担していたケースなどは、別居でも生計一と認められる可能性はあります。

④やむなく同居できない親族(家なき子)

やむなく同居できない親族(家なき子)というのは、簡単に言えば「お子様等が他所に3年以上借家住まいしていて、かつ、故人が相続前一人暮らしだった場合」です。家なき子が相続する場合、「㋐故人が住んでいた家の敷地」のみが特例の対象になり、相続の前も後も故人が住んでいた家に居住する必要はありませんが、相続後、申告期限まで土地を所有する必要があります。典型的なのは、本来ならば一人住まいの親が心配で同居したいが、やむなく他の土地に借家住まいしているような場合です。

このケースも、お子様が故人の自宅の敷地(宅地)を相続すれば、評価額80%減の特例を受けられます。ただし、たとえば、お子様が独立して持ち家を構えているような場合は、自前で生活の根拠を持っているので、基本的には当てはまりません。

2.事業に使っていた宅地(特定事業用宅地等・特定同族会社事業用宅地等)

(1)特例の対象となる土地

㋐個人事業に使っていた宅地等(特定事業用宅地等)

特定事業用宅地等は、亡くなった人やその生計一親族が事業(貸付事業用を除く)をしていた土地について、一定の要件を満たした場合に小規模宅地等の特例の適用ができる土地をいいます。事業とは、所得税における事業所得となるような事業で、俗にいう「自分の店」を持っている場合をイメージするとわかりやすいかと思います。ただし、特例の駆け込み適用を防止するため、「相続開始前3年以内に事業の用に供された宅地等で、その宅地等上の事業用減価償却資産の価額がその宅地等の相続時の価額の15%未満であるもの」は特例の対象外となっています。また、個人事業者の事業用資産に係る相続税の納税猶予の特例を適用する場合は、この特例の適用は受けることができません。

㋑同族会社の事業に使っていた宅地等(特定同族会社事業用宅地等)

同族会社とは、故人と親族等で株式・持分の過半数を有する法人をいいます。同族会社の事業の用(貸付事業を除く)に供するため、故人が賃貸借契約により、宅地又は建物等を貸し付けている場合に、小規模宅地等の特例が適用できます。

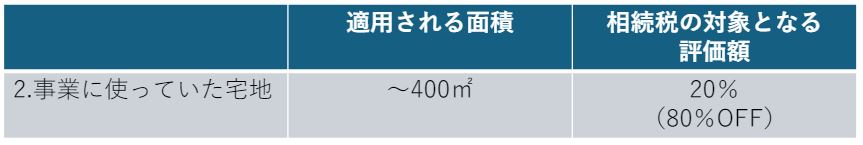

(2)特例の効果

事業に使っていた宅地が小規模宅地等の特例を受けられると、その宅地のうち400㎡以下の部分については、相続税法上の評価額が20%と扱われます。つまり、80%という非常に大きな割引が受けられます。

(3)事業に使っていた宅地が特例を受けられる相続人の要件

㋐個人事業に使っていた宅地(特定事業用宅地)

①故人が事業をしていた土地については、宅地等を取得した親族が、故人の事業を申告期限までに引き継いでいること

②生計一親族が事業をしていた土地については、宅地等を取得した親族が、その生計一親族本人であること

③申告期限までその事業を営んでおり、かつ、その宅地等を申告期限まで有していること

㋑同族会社の事業に使っていた宅地等(特定同族会社事業用宅地)

①宅地等を取得した親族が、相続税の申告期限においてその法人の役員であること

②取得した宅地等を申告期限まで引き続き保有していること

③申告期限まで引き続きその法人の事業の用に供されていること

3.人に賃貸していた宅地(貸付事業用宅地等)

(1)特例の対象となる土地

亡くなった人や、その生計一親族が不動産貸付事業をしていた土地ただし、特例の駆け込み適用を防止するため、「相続開始前3年以内に新たに開始した不動産貸付事業」については、一定の場合を除き、特例の対象外となっています。また、賃貸アパートの宅地等のうち、空室部分に対応する宅地等については、特例の適用はありません。さらに、特例の適用を受けるには、大前提として建物又は構築物の敷地でなくてはなりません。したがって、土むきだしの青空駐車場については要件を満たしません。なお、このような駐車場を所有している人は、生前にアスファルト舗装等をしておくことにより小規模宅地の特例を適用することができます。

(2)特例の効果

不動産貸付事業に使っていた宅地が小規模宅地等の特例を受けられると、その宅地のうち200㎡以下の部分については、相続税法上の評価額が50%と扱われます。つまり、居住用や事業用よりは少ないですが、50%の割引が受けられます。

(3)不動産貸付事業に使っていた宅地が特例を受けられる相続人の要件

①故人が貸付事業をしていた土地については、宅地等を取得した親族が、故人の貸付事業を申告期限までに引き継いでいること

②生計一親族が貸付事業をしていた土地については、宅地等を取得した親族が、その生計一親族本人であること

③申告期限までその貸付事業を営んでおり、かつ、その宅地等を申告期限まで有していること

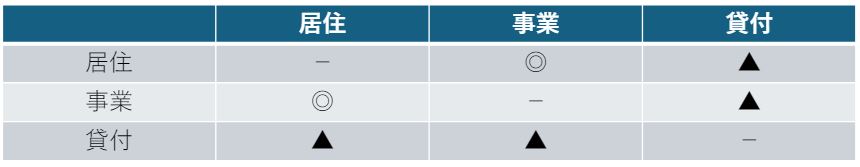

4.3種類の特例の併用

小規模宅地等の特例の3種類は、併用できます。ただし、併用にはルールがあります。具体的には以下の表の通りです。

①住んでいた家の敷地(居住)

②個人事業・経営する会社の事業に使っていた宅地(事業)

③人に賃貸していた宅地(貸付)

※◎:完全併用可 ▲:調整して併用可

(1)①住んでいた家の敷地(居住)と②事業に使っていた宅地(事業)について特例を併用する場合

それぞれについて、併用が可能です。つまり、特例が受けられる面積は、【居住(330㎡まで)】 + 【事業(400㎡まで)】となり、最大で合計730㎡について、評価額が80%割り引かれます。

(2)③人に賃貸していた宅地(貸付)と他の宅地について特例を併用する場合

それぞれの宅地の面積が、以下の計算式を満たすように、調整計算が必要です。

【貸付】 + 【居住×200㎡/330㎡】 + 【事業×200㎡/400㎡】 ≦ 200㎡

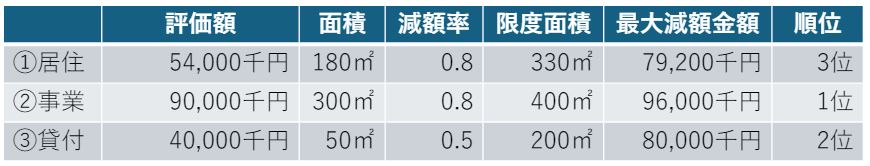

一見、どの土地から優先するか、難しそうに見えますが、利用区分ごとに次の算式により算出した最大減額金額を比較し、金額の多い宅地等から優先して限度面積まで特例を適用すると、課税価格から減額される金額も大きく、有利になります。

①居住 相続税評価額/㎡×減額率80%×330㎡

②事業 相続税評価額/㎡×減額率80%×400㎡

③貸付 相続税評価額/㎡×減額率50%×200㎡

(3)具体例

◆併用(①居住180㎡<330㎡のため180㎡、②事業300㎡<400㎡のため、300㎡を選定)

減額金額は(①居住54,000千円+②事業90,000千円)×0.8=115,200千円

◆調整計算

順位から②事業、③貸付、①居住の順序を選択。

②事業は300㎡<400㎡のため、300㎡を選定。

③貸付は50㎡≦200㎡-事業300㎡×200㎡/400㎡のため、50㎡を選定。

①居住は事業300㎡×200㎡/400㎡+貸付50㎡≧200㎡のため、0㎡となる。

減額金額は②事業 90,000千円×0.8=72,000千円

③貸付 40,000千円×0.5=20,000千円 合計92,000千円

◆併用が有利のため 減額金額は115,200千円

(4)留意点

①配偶者が特例対象宅地を取得した場合

配偶者は最低でも相続財産が1億6千万円までは相続税が非課税になりますので、小規模宅地の特例計算の減額金額では配偶者適用が有利でも、総納付税額では、他の相続人に特例を適用した方が有利になるケースがあります。

②相続税額の加算対象者が特例対象宅地を取得した場合

兄弟姉妹や孫(代襲相続人を除く)など、配偶者・父母・子以外の相続人(加算対象者)は、相続税が2割加算されますので、小規模宅地の特例計算の減額金額では加算対象者が不利でも、総納付税額では、加算対象者に特例を適用した方が有利になるケースがあります。

③小規模宅地等の特例は、財産の評価を間違えた場合などと異なり、原則として当初申告で納税者が採用したものを変更できず、申告後に修正ができませんのでご留意ください。